深圳商报·读创客户端记者李薇证配所

2025年12月3日,根据北交所审核项目动态,铜陵兢强电子科技股份有限公司(简称“兢强科技”)IPO审核状态为“提交注册”。然而,铝价波动毛利率承压、流动性紧张、募投项目折旧压力等多重风险交织,使其上市之路仍有不确定因素。

▲北交所网站截图。

据悉,兢强科技主要从事电磁线的研发、生产及销售,是国内主要的铝基电磁线产品供应商之一,其中以漆包铝线为主。公司产品主要应用于家用电器和变压器领域,在工业电机、仪器仪表、电动工具等其他领域也有广泛应用,其中,家用电器为公司收入占比最大的一类应用领域。

据招股书显示,兢强科技拟在北交所募集资金33,000万元,募集资金扣除本次发行费用后将用于公司年产25,000吨特种电磁线项目、补充流动资金项目。

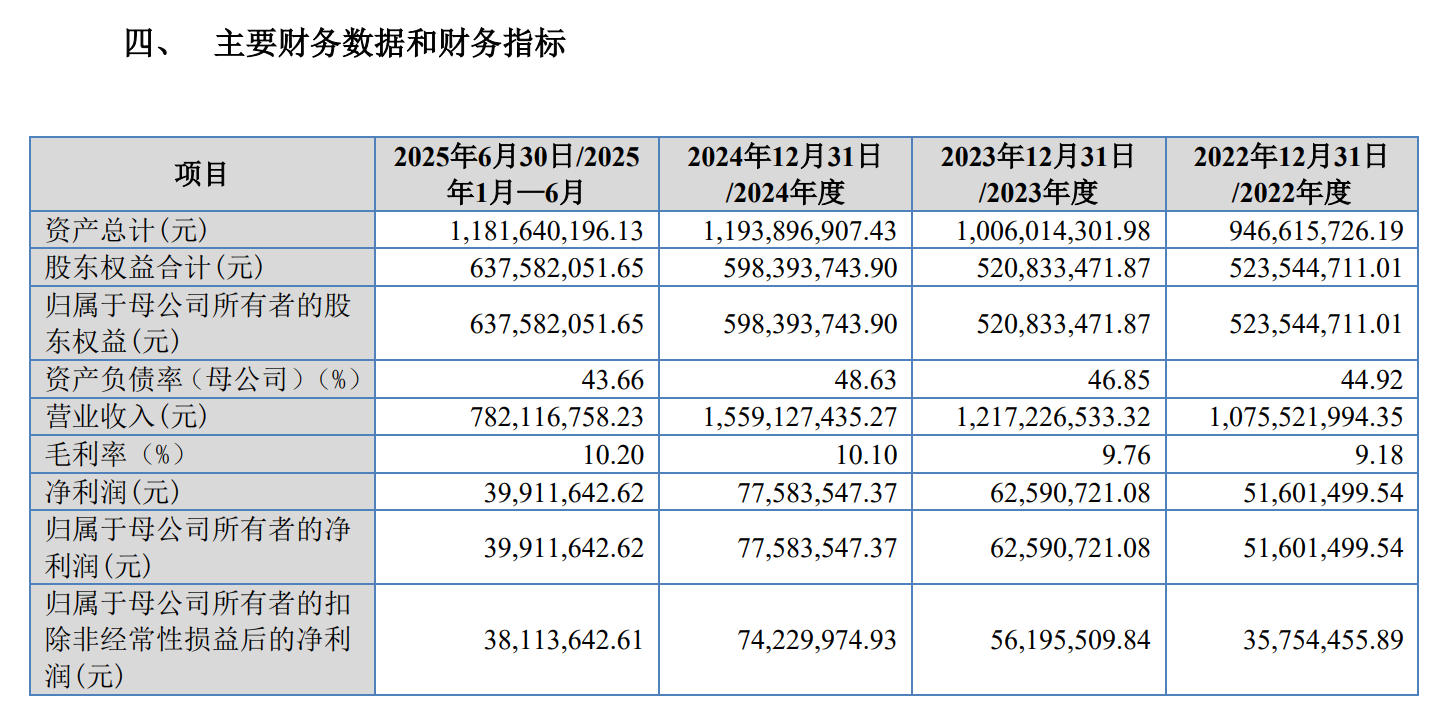

▲兢强科技招股书截图。

现金流常年为负却大额分红

据招股书财务数据显示,2022年、2023年、2024年、2025年1-6月,兢强科技实现营业收入分别为107,552.20万元、121,722.65万元、155,912.74万元、78,211.68万元,归属于母公司所有者的净利润分别为5,160.15万元、6,259.07万元、7,758.35万元、3,991.16万元。

报告期内,兢强科技业绩呈现增长的趋势。不过,报告期各期末证配所,公司应收账款账面价值分别为22,938.87万元、26,600.13万元、34,134.59万元和31,658.45万元,占同期流动资产比例分别为35.78%、39.23%、40.92%和37.97%,占同期营业收入的比例分别为21.33%、21.85%、21.89%和40.48%。公司应收账款占当期流动资产的比例较高。

▲兢强科技招股书截图。

受此影响,兢强科技的现金流状况也不理想。报告期各期,公司经营活动产生的现金流量净额分别为-14,139.10万元、-2,983.95万元、-16,342.57万元和7,743.52万元。2022-2024年,公司经营活动产生的现金流量净额一直为负。

值得注意的是,2023年9月13日,兢强科技召开2023年第二次临时股东大会,审议通过《关于公司2023年半年度权益分派的议案》,以公司目前总股本59,875,000股为基数,以未分配利润向全体股东每10股派发现金红利10.80元(含税),共派发现金红利64,665,000.00元,于2023年11月10日实施完成。也就是说,公司在2023年经营活动产生的现金流量净额为负的情况下依旧选择进行大额分红,而且该年度分红的金额比当期的归属于母公司所有者的净利润还要高。

募资补流比例远超监管红线

由于兢强科技报告期内现金流处于常年“失血”的状态,加上电磁线行业有属于资金密集型行业,对营运资金的需求量较大,所以兢强科技此次IPO募集资金用途中有1亿元将用于补充流动资金,占募资总额的比例达30.30%。

然而,需要指出的是,据证监会修订发布的《发行监管问答——关于引导规范上市公司融资行为的监管要求》明确,为规范和引导上市公司聚焦主业、理性融资、合理确定融资规模、提高募集资金使用效率,防止将募集资金变相用于财务性投资,再融资审核按以下要求把握:上市公司应综合考虑现有货币资金、资产负债结构、经营规模及变动趋势、未来流动资金需求,合理确定募集资金中用于补充流动资金和偿还债务的规模。通过配股、发行优先股或董事会确定发行对象的非公开发行股票方式募集资金的,可以将募集资金全部用于补充流动资金和偿还债务。通过其他方式募集资金的,用于补充流动资金和偿还债务的比例不得超过募集资金总额的30%;对于具有轻资产、高研发投入特点的企业,补充流动资金和偿还债务超过上述比例的,应充分论证其合理性。

据招股书显示,报告期各期,兢强科技研发费用分别为1,465.73万元、1,506.56万元、1,635.75万元和964.58万元,占当期营业收入的比例分别为1.36%、1.24%、1.05%和1.23%。

从兢强科技所处行业和上述数据来看,很明显,兢强科技并不属于轻资产、高研发投入特点的企业。也就是说,兢强科技募资资金用于补充流动资金的金额占募资总额的比例已经超出了证监会规定的30%的监管要求上限。

原材料价格波动带来风险

在该公司招股书“重大事项提示”及“风险因素”章节中,原材料价格波动被列为首要风险。公司主要产品为铝基电磁线,核心原材料包括铝锭、铝杆及绝缘漆。尽管公司对主要客户采用行业通行的“铝价+加工费”定价模式,能够将大部分铝价波动传导至下游,但绝缘漆的价格变动传导不明显,其价格大幅波动可能直接影响业绩。报告期内(2022年至2025年1-6月),公司主营业务毛利率分别为9.53%、10.11%、10.46%和10.46%,整体水平不高且存在波动。公司坦言,若未来铝价、绝缘漆价格大幅波动或市场竞争加剧,毛利率将面临波动风险。

此外,铝价短期大幅波动还会带来存货跌价风险及流动资金压力。公司为满足客户需求会保持一定库存,若铝价短期内大幅下跌,存货存在减值风险。同时,铝价持续上涨将增加流动资金需求,可能导致财务费用上升。

客户与供应商集中度双高

报告期内,公司向前五大供应商的采购额占原材料采购总额的比例较高,尽管呈下降趋势(2022年至2025年1-6月分别为83.59%、80.40%、77.34%和74.69%),但集中度依然显著。主要原材料供应商集中是行业特点,但若主要供应商经营发生重大变化,短期内将对公司生产经营造成负面影响。

销售端,公司对前五大客户的销售金额占营业收入的比例虽逐年下降(报告期各期分别为37.34%、33.27%、30.73%和26.52%),但仍处于较高水平。公司客户包括美的集团、长虹华意、卧龙电驱等知名企业,但若与主要客户合作生变或客户自身经营困难,将对公司销售与回款造成冲击。招股书特别提示,2024年以来,部分主要客户如青岛云路新能源科技等已基于市场竞争因素降低了采购金额。

募投项目折旧压力:新增产能消化存疑

本次IPO,兢强科技拟募集资金3.3亿元,其中2.3亿元用于“年产2.5万吨特种电磁线项目”。招股书提示,该项目预计新增固定资产2.03亿元,年新增折旧约1763万元。由于项目达产需一定周期,折旧成本前置将直接压缩公司利润。更令人担忧的是证配所,公司当前铝基电磁线产能利用率已接近饱和(2025年上半年达90.83%),若下游需求增速放缓或市场竞争加剧,新增产能消化能力将面临考验。

广瑞网提示:文章来自网络,不代表本站观点。